1㌦130円とインフレ 無口な黒田さん、饒舌な白川さん、棒立ちする財務省

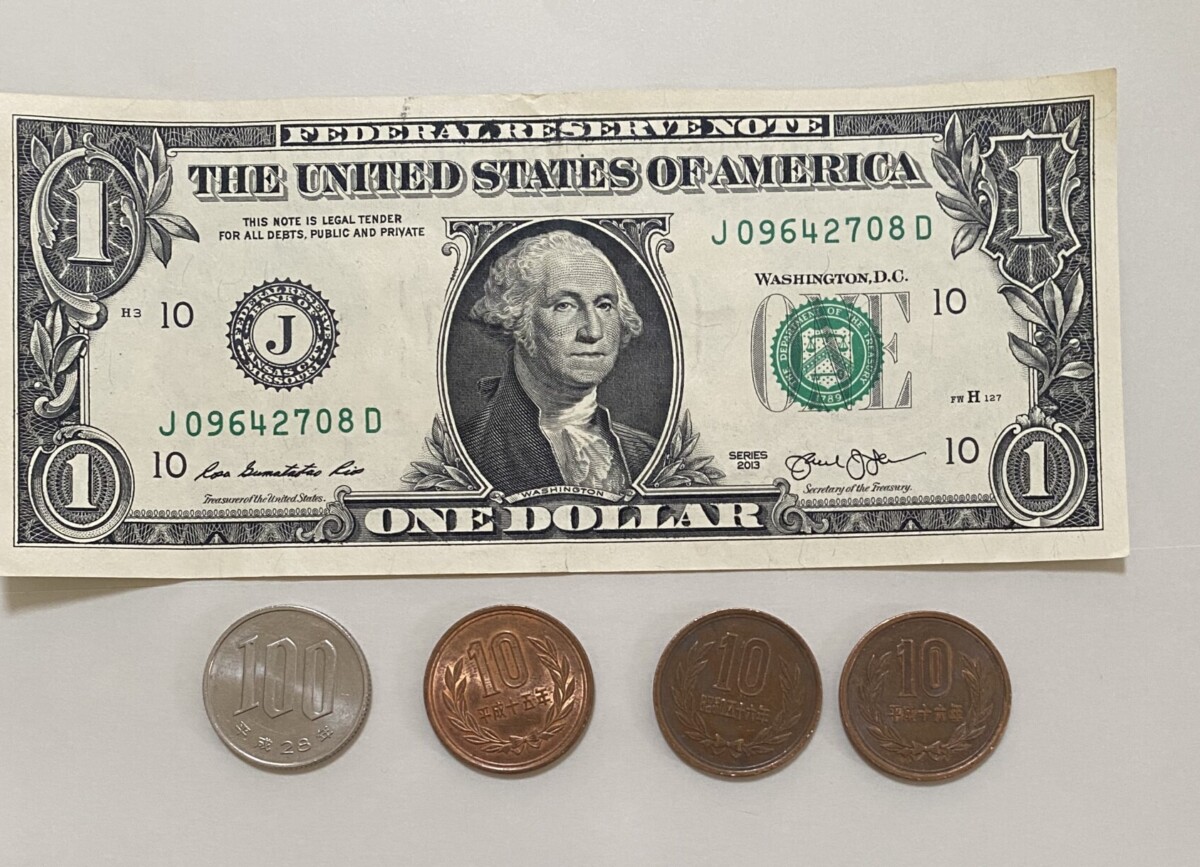

1ヶ月前から1ドル=130円時代の再来について「書こう、書こう」と考えながらも、突拍子もないガセネタと言われることにちょっとためらっていたら為替相場は3月19日現在で119円台まで一気に加速してしまいました。

1年2ヶ月前の2021年1月は1ドル=103年台でしたが、直後から円安にアクセルが入り始めてちょうど1年前の2021年4月は110円台に。2022年に入り日本中が大雪に襲われたら、まるでスキーの直滑降ですべるように再び加速し始め、直近のロシアによるウクライナ侵攻でどんと背中を押されて6年1ヶ月ぶりの119円台に到達しました。

世界経済はインフレと通貨の激動期へ

世界経済はインフレと通貨の激動期に突入しています。過去2年間のコロナ禍の影響で原材料のバリューチェーンは大きく崩れ、地球温暖化による気候変動も手伝って農作物の不作が相次ぎ、世界的に商品相場は高騰し始めています。そこにロシアによるウクライナ侵攻が加わり、石油や天然ガスなどエネルギー市況は沸騰しました。

ロシアへの経済制裁でルーブルのみならず国際通貨相場は激変しています。いつもなら「有事に強い円」といわれて円高が進んでもおかしくない状況ですが、日本経済の衰退を反映して円安が着実に進行しており、1ドル=120円を通り過ぎて130円に向かっても不思議ではありません。

米国FRBは3月16日、インフレを懸念して予定よりも早めに金利を引き上げる先手を打ちました。利上げなど金融政策の手足が縛られ、身動きが取れない日銀、日本の金融政策はどう変わるのか。と言いたいところですが効果的な一手を期待しているわけではありません。

今求められるのは日銀と財務省が何を語るか

注視しているのは日銀と財務省がこれからどう説明し、行動するかです。これから先を見通すのはとても難しいことは十分にわかっています。外国為替相場を例に見ても様々な思惑が複雑に絡み合い、予想もしない事態を材料に上に下に激しく変動する指標です。為替相場の予想は当たらないというのが金融市場の常識です。

ロシアの専門家でも可能性に否定的だったウクライナ侵攻が典型例でしょう。原油がすぐに1バレル100ドルを突破し、すべての原材料価格に影響が広がります。すでに高騰していた小麦など穀物類は主要輸出国のウクライナが大打撃を受けているわけですから、世界の商品相場が一段と上昇するのは確実です。

予想外の連鎖が続き、思わぬ状況に立っているのが今、現在です。日銀や財務省に先手、先手の政策を期待するとしても限度があります。

しかし、先手はともかく「後手後手」に回ることは許されません。日本経済の現状をどう判断しているのか、金融・財政の政策をどう展開するか。しっかり説明してほしいです。激動する世界経済をまるでメリーゴーランドの木馬がぐるぐる回っているかのようにただ眺めているわけにはいきません。

心配なのは、あんなに表情豊かで饒舌だった黒田東彦日銀総裁がしかめっ面して棒読みする記者会見がここ数年続いていることです。3月18日の記者会見も黒田さんの表情は終始、硬かった印象です(あくまでも個人の感想)。あのバズーカ砲はどこへ!?。

2013年3月の総裁就任直後、黒田さんは2%の物価目標に向けて資金供給量と国債保有額をそれぞれ2倍にする「2・2・2」と2が並ぶ異次元の金融緩和策を高らかに放ち、その迫力から黒田バズーカと称されました。

その後も上場投資信託のETF購入による株価の買い支え、マイナス金利による銀行融資の拡大など世間を驚かせる黒田バズーカは健在でした。時にはちょっと笑えるキャッチフレーズとボードを示して記者会見を盛り上げ、黒田さんが見せる笑顔はとても可愛く見えたものでした。

なにしろ黒田さんの前任である白川方明総裁は正反対。経済の状況を几帳面なほど丁寧に説明するのですが、表情の変化が乏しいうえ、「施策を小出しする」など金融市場の評判は今ひとつ。株式市場の先行きを明るくするオーラーが欠けるとの批判を浴び続けました。

日銀総裁は人気商売じゃないですから、金融市場からの評価に一喜一憂する必要はありません。しかし、日本経済はどんよりした厚い雲に覆われる状況が続いていました。物価低迷→経済成長の低迷というデフレスパイラルから脱するためには多少空砲が混じっても「日銀が変わった」「金融政策が変わった」というサプライズは必要でした。とにかく目の前の状況を打破するきっかけが欲しかったのです。

黒田バズーカは確かに威力がありました。2013年3月1日の日本経済は1ドル=92円台、東証の日経平均が1万1400円台。それが黒田さんのバズーカーによる金融緩和で溢れ出たマネーは円安を進行させ、日経平均を上昇させます。

しかし、物価目標の2%までの道のりは相変わらず遠く、終わりの見えない異次元の金融緩和は弊害の方が目立ち始めます。東証株価が低迷しても「日銀が午後からETFで買い支えに入る」との思惑買いが市場の常識となってしまい、市場原理が働かない不健全な東証との評価が世界で広がります。

しかもETFを大量に購入した結果、上場する優良企業の筆頭株主として日銀が名を連ねる奇妙な構図も当たり前になってきました。マイナス金利は銀行経営などを窮地に追い込み、国債の大量購入は市場に出回る国債が見当たらないレベルにまで及ぶ・・・。書き出すと切りがない。

そこにコロナ禍が加わり、2022年に入ってロシアによるウクライナ侵攻です。かねて金利引き上げを表明していた米国のFRBは予想よりも早く3月に0・25%引き上げを実行しました。

3月18日の日銀総裁会見でも強調されましたが、金融政策の基本スタンスに変更はありません。4月以降に物価は目標の2%に達するものの、石油などエネルギー価格の上昇が主因。進行する円安は日本経済にとってプラス。ウクライナ侵攻の影響も金融システムが揺らぐほどではない。

日銀総裁としての考えは考えで尊重されるわけですが、世界経済が大きな激動期に突入している今です。記者会見の充実、あるいは定例会見以外の機会で日本経済の行方と施策について説明する必要があります。